Ekonomistler, Türkiye’nin faiz indirimlerine ara verip vermeyeceği konusunda ikiye bölünmüş durumda

(Bloomberg) — Ekonomistler, Türkiye merkez bankasının Perşembe günü ara verip vermeyeceği veya faiz oranlarının yeterince düşük olabileceğini belirttikten sonra bile sürpriz bir faiz indirimi yapıp yapmayacağı konusunda ikiye bölünmüş durumda.

Bloomberg’den En Çok Okunan

Merkez bankasının Şubat ayındaki en son rehberliği, kıyaslamada yüzde 8,5’e düşen yarı yüzdelik bir düşüşün ardından fiyatların “yeterli” bir seviyede olduğunu telgrafla bildirdi. Cumhurbaşkanı Recep Tayyip Erdoğan da önceki ayların aksine bu haftaki karar öncesinde tercihleri konusunda sessiz kaldı.

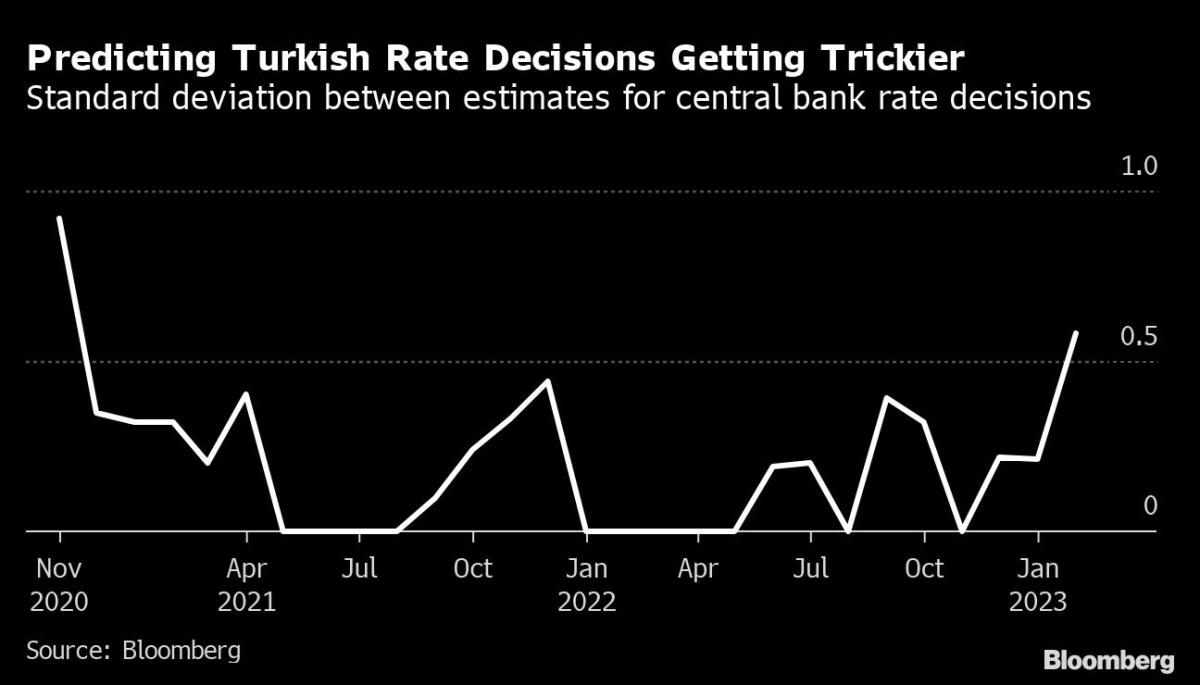

Ancak merkez bankasının düzensiz politika oluşturma sicili – yaklaşan seçimler ve yıkıcı deprem serpintileriyle birlikte – bundan sonra ne olacağı konusunda bir soru işareti oluşturdu.

Belirsizlik, ekonomistleri merkez bankasının eylemini tahmin etmede neredeyse eşit bir şekilde bölünmüş durumda bıraktı. Oranın %8’e indirilmesini bekleyenler arasında HSBC Holdings Plc ve Goldman Sachs Group Inc. ve UniCredit SpA. Citigroup Inc.’in dahil olduğu küçük çoğunluğu görmüyorsunuz. ve Barclays Plc, bir Bloomberg anketine göre değişiklik göstermedi.

Clemens Graf’ın da aralarında bulunduğu Goldman iktisatçıları bir raporda, depremlerin ekonomik faaliyet üzerindeki etkisi “daha belirgin hale geldikçe, yetkililerin politikanın genişlemeci yönünün daha fazla sinyalini vermek istemelerinin muhtemel olduğunu” söyledi. “Geçmişte aynı direktifi eklerlerdi ve bir sonraki toplantıda onu nasılsa keserlerdi.”

Vali Sahab Kavcı Oğlu’nun seçimi, özellikle ticaret ve bütçedeki dengesizlikler kötüleşirken, lira ve ekonomi üzerindeki risklerin değerlendirilmesinden kaynaklanıyor olabilir. Hazine ve Maliye Bakanlığı, ülkede 50 binden fazla kişinin ölümüne neden olan depremlerin 104 milyar dolar olarak tahmin edilen ekonomik kayba yol açacağını söyledi.

Bloomberg ekonomiye ne diyor…

“Merkez bankası, özellikle zor durumdaki bölgelere ucuz kredi akışı sağlamak ve gevşek duruşundan para birimindeki aşırı çekimlere karşı koymak için muhtemelen menkul kıymet bakım kuralları ve bankacılık düzenlemeleri gibi alternatif araçlara güvenecek.”

– Silva Bahr Baziki, ekonomist. Daha fazlasını okumak için buraya tıklayın.

Düşük faiz oranlarının daha düşük enflasyona yol açabileceğine dair alışılmışın dışında bir inancın rehberliğinde Erdoğan, Mayıs’taki seçimler öncesinde ucuz kredilerle ekonomiyi canlandırmaya odaklandı. Fiyatlar yıllık %55’in üzerinde artmaya devam etse bile, kıyaslamayı %8’e düşürmek, 2018’den bu yana en düşük seviyesine ulaşacaktır.

İktidar koalisyonu muhalefete karşı ivme kaybetme riskiyle karşı karşıya olduğu için Erdoğan için aciliyet artıyor. Ekonomik büyümeyi canlandırmaya yönelik son girişimde, Türkiye’nin devlet varlık fonu, devlet borç verenlerine sermaye enjekte etme planlarını hızlandırdı.

Ancak bugüne kadarki çabalar karışık sonuçlar veriyor. Liranın baskı altına girmesiyle birlikte merkez bankası, paranın döviz alımında kullanılacağı korkusuyla şirketlerin ucuz kredi almasını zorlaştırdı.

Ve işletme kredilerinin ağırlıklı ortalama oranı bu ay %16,2’ye çıkarak bir yıldan fazla bir sürenin en büyük haftalık artışıyla birlikte, paranın maliyeti ekonomi genelinde önemli ölçüde artıyor. Tüketici kredisinin maliyeti %20’den fazlaydı.

Devlet bankalarındaki Türk sermayesini 5,5 milyar dolara çıkarmak

Piyasalar için sonuç, liranın muhtemelen başka bir faiz indirimine karşı zaten savunmasız olmasıdır. Küresel politika yapıcılar, Türkiye için risk oluşturan ani bankacılık krizine rağmen şahin tavırlarını sürdürüyor çünkü resmi borçlanma maliyetleri, enflasyona göre ayarlandığında şimdiden dünyanın en düşükleri arasında yer alıyor.

Lira vadeli işlem sözleşmeleri, tüccarların kim kazanırsa kazansın seçimlerden sonra para biriminde düşüş beklediğini gösteriyor.

Merkez bankası, daha yüksek oranlara başvurmadan, kısmen arka kapı müdahaleleri ve ihracatçıların döviz gelirlerinin bir kısmından vazgeçmelerini gerektiren önlemler yoluyla para birimini sabit tutmaya çalıştı.

Merkez bankasının parasal genişlemeden kaçınmasının bir başka nedeni de, rezervlerinin, Ocak ayında yaklaşık 10 milyar dolara ulaşan Türkiye’nin cari açığının büyük bölümünü finanse etmek zorunda kalması nedeniyle baskı altına girmesi.

Alena Slyusarchuk da dahil olmak üzere Morgan Stanley’deki ekonomistler bir raporda, “Liranın istikrarlı olması nedeniyle yılın başından bu yana toplam rezervler üzerindeki sürekli baskı, uygun finansal koşullar için fazla alan sağlamıyor” dedi.

– Joel Renneby ve Patrick Sykes’ın yardımıyla.

Bloomberg Businessweek’ten En Çok Okunan

© 2023 Bloomberg LP

Abdullah, Amazon’u kapsayan bir muhabirdir. Daha önce teknoloji ve taşımacılık konularını ele aldı ve Uber’in finansmanı, kendi kendini süren araba programı ve kültürel kriz hakkında hikayeler çıkardı. Ondan önce finansta siber güvenlik konusunu ele aldı. Sarah’ın çalışmaları The Wall Street Journal, Bloomberg, Politico ve Houston Chronicle’da yayınlandı.