Fitch: Güvenilirliği ve rezervleri yeniden inşa etmek zaman alacak

Uluslararası kredi derecelendirme kuruluşu Fitch, Merkez Bankası’nın (TCMB) politika faizini yüzde 10,25’ten yüzde 15’e indirerek fonlama maliyeti düzeyine getirme kararını memnuniyetle karşıladı ve fonlamanın tamamını bu kanaldan yapacağını açıkladı.

Bu adımları “para politikasının güvenilirliğini artırmaya yönelik bir adım” olarak yorumlayan Fitch, “TCMB’nin para politikası güvenilirliğini ve döviz rezervlerini yeniden inşa etmesinin zaman alacağını” vurguladı.

İki TCMB başkanının 16 ayda kovulmasının bankanın siyasi baskıdan bağımsız olmadığını gösterdiğini belirten Fitch, Cumhurbaşkanı Erdoğan’ın yüksek faizlere karşı olduğunu söylemeye devam ettiğine dikkat çekti.

GERÇEK FAİZ YÜZDE -4,4’DEN YÜZDE 3,1’E YÜKSELDİ

Reel politika oranının Haziran ayında cari enflasyona göre yüzde 3,1 olduğunu, şu anda yüzde 3,1 olduğunu ve bu oranın, önde gelen 10 gelişmekte olan ülkenin (Fitch 10) yüzde 0,1 reel faiz oranının üzerinde olduğunu ve kredi büyümesinin ise ayrıca yavaşlıyor. Kasım ayı başında 13 haftalık kura göre ayarlanmış yıllık kredi büyümesinin yüzde 10’un altına düştüğüne dikkat çekti.

Söz konusu kredi büyüme oranı Temmuz ayı başında yüzde 45’e yükselmişti.

BORSADA VE AŞAĞIDAKİ MEVDUATLARIN YÜZDE 57’si

Fitch’in açıklamasından diğer başlıklar şöyle:

* Türkiye’nin dış dengesini desteklemek için faiz oranlarında artış (sıkılaştırma) ve enflasyon beklentilerindeki düşüş.

* TL’nin zayıflığı enflasyondaki yükselişte etkili oldu. Ayrıca, Temmuz ayında yüzde 50 olan banka mevduatları içinde dövizin payı yüzde 57’ye yükseldi ve altın alımları arttı.

* Turizmdeki çöküş ve güçlü teşviklerle gelen ithalat artışı, cari açığı 2020’nin ilk 9 ayında milli gelire göre yüzde 4,2’ye çıkardı.

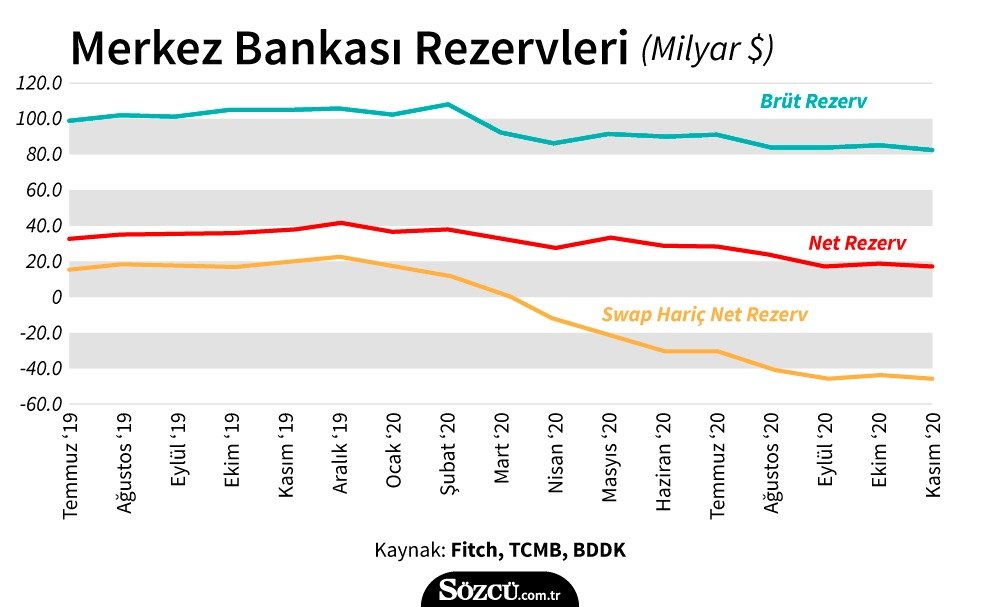

SWAP OLMADAN NET REZERV -46,5 MİLYAR DOLAR

* Şirketlerin dış borç indirimi (kısmen geçmiş dönemdeki düşük iç kredi oranları nedeniyle) döviz rezervlerindeki düşüşe katkıda bulunmuştur.

* Brüt rezervler bu yıl 23,3 milyar dolar azalarak 82,4 milyar dolara gerilerken, net rezerv 24,7 milyar dolar azalarak 16,4 milyar dolara geriledi (13 Kasım itibariyle). Bu, takaslarda (borsadan alınan döviz cinsinden) 44,5 milyar dolarlık artışa rağmen gerçekleşti.

* Swap hariç net rezervler yılbaşındaki 22.7 milyar $ ‘dan -46.5 milyar $’ a düştü.

REZERVDE ÖNEMLİ BİR ARTIŞ BEKLEMİYORUZ

* Önümüzdeki yıl turizm gelirlerindeki düşüş ve Merkez Bankası’nın döviz piyasasına müdahalesi nedeniyle toparlanmanın para politikasının daha da sıkılaştırılması, son dönemde rezervlerde istikrarın sağlanmasına karşın Türkiye rezervlerinde önemli bir iyileşme beklemiyor.

* 2015-2020 döneminde Türkiye’nin ortalama enflasyonu yüzde 11,7 idi ve enflasyonun uzun vadeli para politikası sorununu daha yakından ele almak için hükümetin uygulamayı nasıl tolere edeceği belirsiz.

Yeni Ekonomi Programı’nda (YEP) açıklanan 2021-2023 döneminde ortalama yüzde 5,3 büyüme, enflasyonun yüzde 4,9’a düşürülmesi ve 2023’te cari işlemler dengesinin sağlanması hedefleri gerçekçi değil.

Abdullah, Amazon’u kapsayan bir muhabirdir. Daha önce teknoloji ve taşımacılık konularını ele aldı ve Uber’in finansmanı, kendi kendini süren araba programı ve kültürel kriz hakkında hikayeler çıkardı. Ondan önce finansta siber güvenlik konusunu ele aldı. Sarah’ın çalışmaları The Wall Street Journal, Bloomberg, Politico ve Houston Chronicle’da yayınlandı.